アムウェイの税金対策完全ガイド|副業収入を最大化させるカギ

アムウェイの収入から引かれる税金を極力少なくしたくありませんか?この記事で紹介する『アムウェイ活動における税金対策』や『アムウェイで青色申告するメリット』を学べば、損をしない税金との付き合い方が分かります。ほかにも『会社にアムウェイの副業がバレない確定申告の方法』など、アムウェイに関連する税金の話を網羅的に解説しています。ぜひ最後までお読みいただき、手取りを最大化させるマネーリテラシーを手に入れ、ABO(アムウェイビジネスオーナー)活動を加速させましょう。

アムウェイは税金の支払いが必要ない?納税のウソ・ホント

「権利収入には税金がかからない」「アムウェイからもらうのはポイントだから課税対象にならない」など、”アムウェイは税金を払わなくていい”というウワサを耳にしたことがありませんか? 結論、このウワサはまったくのデタラメです。都合がいい解釈に惑わされず、税金の正しい知識を身に着けていきましょう。

アムウェイの収入も税金の支払いが必要

アムウェイ側からも回答があるように、一定以上の収入があった場合は税金を支払わなければいけません。日本は申告納税方式で税金を徴収しています。収入が発生した場合は自ら申告し、納税することを法律で義務付けてます。申告漏れは厳重な処罰対象になり、延滞料が加算されたより重い税金の支払いが命じられます。

またメインの収入源としてアムウェイビジネスを行っている場合、確定申告しないと年収の証明ができません。税務上あなたの所得はゼロとして扱われるため、社会的信用もゼロです。家や車のローンも組めず、賃貸物件に入居することもかなわないでしょう。

多少手持ちが少なくなるとはいえ税金はしっかり納めましょう。アムウェイで納税を逃れる行為は、デメリットのほうが大きいと心得てください。

「アムウェイビジネスは税金が少ない!」という勧誘は無知の証明

残念ながら、「ABOは個人事業主扱いだから住民税も払わなくていいし、家賃・光熱費も経費で落とせるよ」などの見当違いな勧誘を行うABOが見受けられます。実際彼らが収めている税金が少ないのだとしたら、まともな所得を得られていないのかor脱法行為を行っているかのどちらかだけです。

たしかに納税の仕組みを細部まで理解し、抜け漏れのない収支申告を行えば、ごく少ない税金に抑えることは可能です。例えば自室を事務所として機能させたり、実演スペースの会場として稼働させてる実績があれば、家賃や光熱費を経費扱いにできるでしょう。

ただし、住民税は「所得(収入-経費)」に基づいて計算されます。彼らの理屈を再現するならば、住民税を減らすために経費を増やして所得を減らす、といった本末転倒なロジックになってしまうでしょう。手元に残るお金はアルバイト程度になるはずです。

支離滅裂なことを理解した上でそのように勧誘しているのであれば犯罪行為ですが、単純に知識不足で都合よく解釈しているABOも少なくない印象があります。不勉強ゆえ無意識のうちに脱税してしまうことがないよう、しっかり知識をつけていきましょう。

正しく税金を納めるマネーリテラシーを持つことは稼ぐ人の大原則

税金の仕組みを理解することは簡単ではありませんが、ビジネスパーソンとしてお金に向き合う態度を持つことが成功するための第一歩です。たとえまだ所得が少なく申告が不要な段階でも、収支の管理に意識を向けていきましょう。

確定申告は複雑で面倒くさく、ABOのように個人で事業を営む人にとって大きな鬼門になっています。ただしそれゆえに工夫の余地があり、しっかりとした対策を行えば目に見えて節税の恩恵を受けられます。

金融広報中央委員会による2019年の調査によると、「お金の教育を受けたと認識している人」の割合はわずか”2割程度”にとどまっています。これまでどこか他人事だった納税を主体的に学ぶことで、正しいマネーリテラシーを身に着けた上位2割の人材になれるでしょう。

まだ金額が少なかろうと定期的に収入が発生し始めているのであれば、将来の確定申告へ向け、税金について学び始めてみてはいかがでしょうか。

アムウェイで税金の支払いが発生する条件を解説

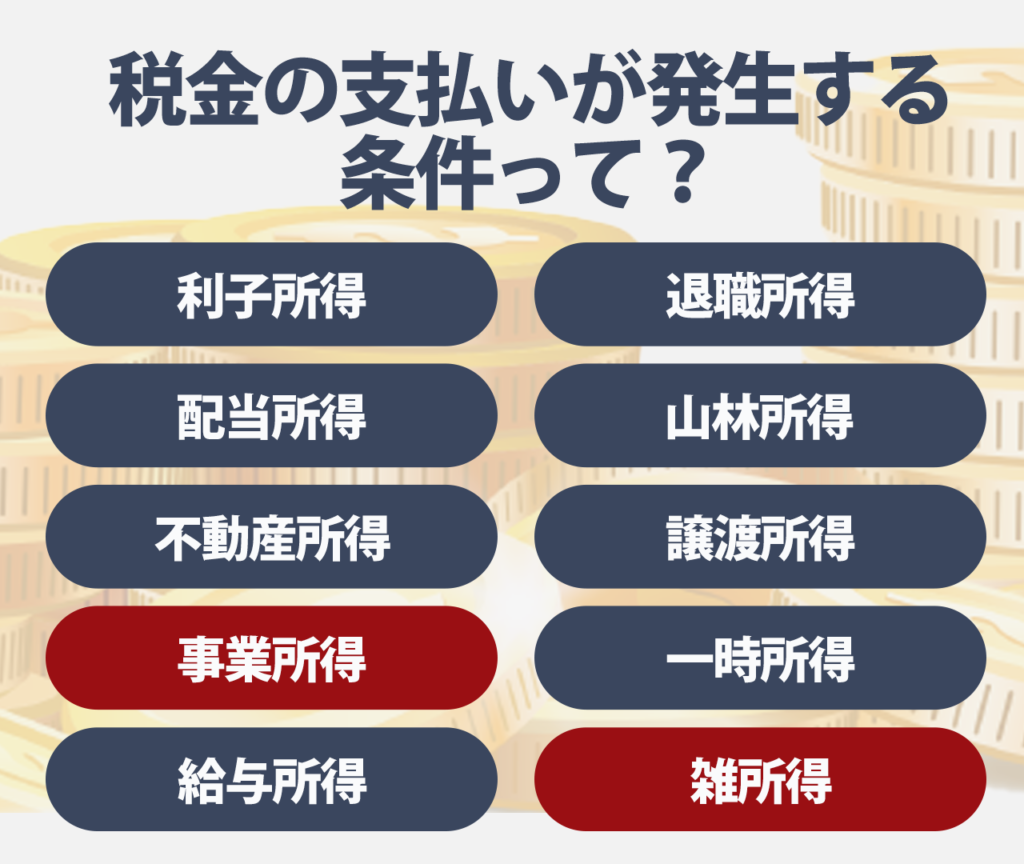

所得税法上、あらゆる所得は以下の10種類の区分に分けられており、それぞれに収入・

経費の範囲が定められています。

- 利子所得

- 配当所得

- 不動産所得

- 事業所得

- 給与所得

- 退職所得

- 山林所得

- 譲渡所得

- 一時所得

- 雑所得

この中でアムウェイの収入に当てはまる区分は「事業所得」か「雑所得」の2つ。アムウェイがメインの収入源なのか、副業なのか、また所得金額などによってどちらの所得区分に当てはまるのかが決まります。

事業所得か雑所得かで課税対象ラインが変わってくるので、自分の活動がどちらの区分に当てはまるのか照らし合わせながら確認してみましょう。

アムウェイビジネスを【事業所得】にしている場合

事業所得として申告する場合、年間所得が38万円を超えると課税対象です。あくまで収入ではなく”所得(収入-経費)”が判断基準です。40万円の報酬を受け取っていても、5万円の経費を使っていれば所得は35万円。申告は不要になります。

事業所得に当てはまる主な判断材料として、「安定した収入が継続的に得られていること」「今後も儲かる見通しがあること」「まとまった時間を投下していること」などが上げられます。基本的にアムウェイがメインの収入源になっていること、本業として成り立っている場合に事業所得として認められることが多いでしょう。

ただし厳密な区別基準があるわけではありません。継続期間やグループ規模、生活への影響度合いなどを総合的に判断し、副業として活動している場合でも事業所得に認められるケースがあります。

アムウェイビジネスを【雑所得】にしている場合

雑所得として申告する場合、年間所得が20万円を超えると課税対象となり、確定申告の義務が発生します。

本業で給料をもらっていて、副業として行っているアムウェイの所得は、雑所得と判断されることが多いでしょう。空き時間の小遣い稼ぎや、アルバイト程度の少額の収入の場合、雑所得とされることがほとんどです。

こちらも収入ではなく、経費を差し引いた所得が年間20万円を超えるかが判断基準。所得が20万円以下の場合申告は不要です。

アムウェイ副業【20万円ルール】の落とし穴

前項で「20万円以下なら申告不要」と解説しましたが、大切な補足があります。それはあくまで”所得税に限った申告が不要”だということ。住民税の計算や、副業と別の理由で確定申告する場合は、20万円以下でも副業所得の届け出が必要です。

金額も小さく、申告をせずとも大きな問題になることはほぼない現状ではありますが、脱税行為であることに変わりはありません。少しでも収入があれば、所得税以外に申告すべき項目があるんだと覚えておきましょう。

副業所得が20万円以下でも住民税の申告は必要

一番見落とされがちなケースが住民税の申告です。市区町村に支払う住民税に関しては、年間所得20万円以下の特例処置はありません。所得が少なかろうと別途申告が必要です。

住民税は所得額に応じて決められます。たとえ副業所得が年間20万円以下でも、それを加味した住民税の支払い義務が発生するのです。副業所得を申告しないと、本業の所得のみで住民税が算出されてしまいます。悪気なく申告漏れしている方が多くいますが、少額とはいえ税逃れ。別途、副業所得の申告が必要だと忘れないようにしてください。

副業所得分の住民税の申告方法は、市区町村によって様式が異なります。具体的な申告方法は最寄りの行政に問い合わせてみましょう。

住宅ローンや医療費などの控除には副業所得の記載が必要

ほかには「副業以外の理由で確定申告したい」場合。年間20万円以下の副業所得も申告書へ記載が必須です。具体的には、住宅ローン初年度の控除申請や、医療費控除を適応させたいときなどが考えられます。

そもそも20万円ルールとは「納税額にほとんど影響がない所得額なら申請の手間をかけなくていいよ」という税務署の配慮。税額そのものを減らす目的で控除申請するのであれば、20万円以下の副業所得も含めた正確な情報を伝える必要があります。

会社にアムウェイの副業がバレない確定申告の方法

「副業していることを会社にバレたくない!だけど確定申告もしなくちゃだ…」アムウェイ活動が徐々に軌道に乗ってくると、誰もがぶち当たる壁が”会社バレ”でしょう。

近年は「働き方改革」の一環として、政府をあげて副業を推進している世の中になってきています。それでもまだまだ副業を容認していない企業も多いのが現状。パーソル総合研究所が行った2021年の調査では、実に45%を超える企業がいまだに「副業全面禁止」としています。

正直あまり褒められた企業とは言えませんが、それでも生活を支える収入源として確保しておきたいのが本音でしょう。ここでは会社にアムウェイの副業がバレてしまう原因と、会社バレが回避しやすくなる方法を解説していきます。

なぜ副業がバレるのか?原因は【住民税】

アムウェイの副業が会社にバレる一番の原因が「住民税」です。ここで一度、住民税を支払う流れをおさらいしてみましょう。会社の年末調整では以下のようなやり取りが行われています。

- 会社が従業員へ支払った給与額を市区町村に知らせる

- 市区町村が従業員の住民税を会社に通知する

- 会社が従業員の給与から天引きして住民税を徴収

- 会社が従業員に代わり市区町村へ住民税を納付

本業の年末調整と別途で副業所得の確定申告を行っている場合、納付額が上乗せされた住民税が会社に通知されてしまいます。つまり「給料に対して住民税が高すぎじゃないか…?」と気づかれ、副業所得があることがバレてしまうのです。

住民税を【特別徴収】ではなく【普通徴収】に変えよう

会社にアムウェイの副業がバレないように対策できることはただひとつ。住民税を通知する役所に、会社分の住民税と副業分の住民税を分けて発送してくれと”お願いをする”ことです。

ほとんどの会社員は、事業者が税金を肩代わりして納入する「特別徴収」で住民税を支払っています。ただし特別徴収では副業が会社にバレてしまうのは前述したとおり。そこで副業分の確定申告を行う際に、納税者自身が住民税の納入を行う「普通徴収」を選択し、自宅に通知が届くように依頼しましょう。

具体的な方法は、確定申告書Bの第二表「住民税・事業税に関する事項」欄の、住民税の徴収方法を”自分で納付”にすること。

これで副業分の住民税は会社に”通知されないはず”です。ただ、”通知されないはず”と曖昧な言い方をしたのは、このやり方も絶対にバレない方法ではないから。詳しくは次項で解説しますが、「絶対に会社に通知が行かない」のではなく、「基本的には会社に通知が行かない」程度だと考えておく方が賢明でしょう。

普通徴収を選んでも特別徴収される事例に注意

不条理な結論ですが、残念ながらアムウェイの副業が絶対にバレない方法はありません。というのも、”自分で納付”を選んでも自治体に見落とされるケースが少なからずあるためです。

「なんじゃそりゃ!」と言いたくなりますが、ヒューマンエラーはどうしても一定数発生するもの。どうしてもバレる確率を下げたい場合、煙たがられるのを覚悟で何度もしつこく「自宅へ納付書を送ってくれ!」と要求しましょう。

また、従業員の住民税を会社に通知する様式は自治体によりさまざま。住民税の決定通知書に副業所得が明示されてしまうケースもあり、バレるリスクを完全に消すことはできないのが現状です。

そもそも終身雇用が保証されていない昨今、複数の収入源を持つことを会社から禁止されるいわれはないはずです。極論ですが、会社にバレないようにおそるおそる活動するより、「バレたら転職してやろう!」くらいの気持ちで活動するのも一つの考え方ではないでしょうか。

アムウェイで税金対策しよう!押さえておくべき2点を解説

支払うべき税金について理解が深まってきたら、次に気になるのが税金対策です。せっかく頑張って稼いだ収入を過度に差し引かれたくないですよね。ここでは、アムウェイに限らず「個人でできる税金対策の基本2つ」を解説します。積極的に活用して手取り収入アップに役立ててください。

経費に計上する費用を増やそう

税金対策の王道中の王道が「支出をなるべく経費に計上する」ことです。課税対象の”所得””とは、収入から経費を差し引いた額。経費を多く計上できれば経理上の所得が減ることとなり、同じ収入でも支払う所得税を少なくできます。

経費とはざっくり言えば”売り上げを立てるために必要な支出のこと。アムウェイ活動で経費になる可能性がある勘定科目の一部を確認してみましょう。

- 仕入高(小売目的での製品購入)

- 地代家賃(事務所や自宅で活動している場合)

- 旅費交通費(活動にともなう移動費)

- 研修費(セミナーの参加費など)

- 交際費(打ち合わせにかかる飲食代)

- 消耗品費(10万円以下のPCや各種事務用品など)

- 通信費(電話料金・インターネット利用料など)

- 新聞図書費(事業の勉強に必要な新聞・書籍・DVD)

考え方としては、実際にアムウェイでの収入にどれくらい関わっているのかが判断基準です。支出のすべてが経費に認められるわけではなく、例えば家賃などは仕事で使う部屋の面積で按分するように求められます。

仕事のために必要な費用だと「理由・目的・詳細」を胸を張って説明できることがなにより大切です。売り上げに貢献していると言い切れる支出は迷わず経費に計上しましょう。

控除額が多い青色申告を選ぼう

「どっちで確定申告すればいいの?」とよく悩みの種になる白色申告と青色申告。節税を目的とするなら控除額が多い「青色申告」一択です。実は青色申告も控除内容によって3種類あり、確定申告は以下の合計4種類に分けられています。

- 白色申告:控除0円・帳簿が簡単

- 青色申告:控除10万円・帳簿が簡単

- 青色申告:控除55万円・帳簿が大変

- 青色申告:控除65万円・帳簿が大変&電子申告必須

「難しくてよくわからないから簡単な白色申告でいいや!」というのは昔の話。たしかに以前は、所得300万円以下の白色申告なら帳簿付けが一切必要ありませんでした。しかし平成26年から白色申告でも帳簿の保存が義務化されています。

青色10万控除とほぼ同じ手間が必要になったため、あえて白色申告を選ぶメリットがなくなりました。最初は青色申告10万円控除を受けつつ確定申告の理解を深め、ゆくゆくは55万円控除、65万円控除にトライしてみてはいかがでしょうか。

所得控除以外も!アムウェイで青色申告する3つのメリット

青色申告の魅力は所得控除額が増えるだけではありません。それ以外でもアムウェイ活動を支えてくれる大きなメリットを3つ紹介していきましょう。

- 青色事業専従者給与

- 損失の繰越し

- 少額減価償却資産の特例

この3つはすべて、まとまった額で所得税を圧縮できる青色申告だけの特別処置です。せっかく税金を減らせる仕組みがあるのに、知らずに使わないのはもったいないですよね。ぜひ積極的に青色申告にチャレンジしてみましょう。

家族への給料も経費にできる【青色事業専従者給与】

夫婦や家族でアムウェイ活動している方も多くいますが、家族へ給料を支払うことでも節税効果を生むことができます。その方法が青色事業専従者給与。親や配偶者・子供など同一生計内の家族が事業に従事している場合に、その給料を必要経費として計上することができる仕組みです。

給料を払うと言っても、家庭内という大枠で見ればお金は減っておらず、経理上の資金がひとつ屋根の下で移動しただけ。それが経費として認められるのであればお得ですよね。

ただいきなり家族にたくさん給料を支払っても、無条件ですべて経費として認められるわけではありません。家族を専従者にした日から2カ月以内に届出書の提出が必要で、申請時に記載した金額以上の給与は支払うことができないので注意。(申請金額も一般的な時給相場が目安です)

給与を支給できる家族にも条件があります。該当要件や手続き方法を詳しく知りたい方は、国税庁の青色事業専従者給与に関する届出手続で確認してみてください。

赤字を繰り越せる【損失の繰越し】

青色申告では、その年の赤字を翌年以降3年間にわたり繰り越すことができます。例えば翌年以降の所得が黒字になっても、それまでの赤字額が相殺されるまで課税対象になりません。

アムウェイ活動を始めたばかりのころは、安定したグループを作るためになにかと費用がかかるものです。そのため初年度は計画的な赤字計上をしつつ、損失申告さえしておけば翌年以降の利益で相殺でき、トータルでの節税効果が期待できます。

活動初期の経費は投資です。地盤を固めていくためにも”損失の繰越し”は頼りになる仕組み。積極的に活用していきましょう。

10万円以上の高額な物も1年で経費に【少額減価償却資産の特例】

通常10万円を超える高額資産(車・パソコン・カメラなど)は1年で経費にできません。物品ごとに定められた「耐用年数」にもとづき、年度を分けて経費に落とす必要があります。(主な減価償却資産の耐用年数表|国税庁)

そこで活用できるのが少額減価償却資産の特例です。青色申告であれば30万円未満の物品を一括で償却可能。白色申告ではできない青色申告の大きなメリットの一つになっています。

たとえば、思いのほかアムウェイ活動が好調だった年は、所得に応じて課税金額も増えてしまいます。ある程度今年の利益が見えた段階でお金が余る見込みなのであれば、設備投資に回して所得を圧縮してしまいましょう。

もちろん事業に必要な支出じゃないと経費として認められないですし、無駄遣いは全く本末転倒です。それでも余計な税金を払うくらいなら、数十万円単位で経費に計上できる少額減価償却資産の特例は使わない手はありません。

青色申告の壁【事業所得】に認められる条件

ここまで解説してきたように、青色申告は税務上のメリットしかありません。ただ、青色で申告するためにはいくつか条件があり、そのなかでも「事業所得として認められること」が大きな壁として立ちはだかります。

事業所得に認められる条件をおさらいすると、

- 営利性があり対価を得ていること

- 反復継続性をもって営まれていること

- 事業が計画的に行われていること

- 精神的・肉体的に労力が投入されていること

- 相応の人的・物的な設備投資がされていること

- 社会的地位が客観的に認められていること

などが挙げられます。

アムウェイがメイン収入源として生活が成り立っている場合であれば、問題なく事業所得として認められるでしょう。しかし他に給与所得があり、副業としてアムウェイ活動をしている場合は「雑所得」と判断されるケースが多いのが現状です。

とはいえ上記の認定条件には、明確な判断基準があるわけではありません。実際に副業でも事業所得として認められているケースが多くあります。たとえ今現在は小さい事業規模でも、自分の責任で事業を主導し、継続する意思があるのならば、積極的に税務署に相談してみる価値は大いにあるでしょう。

税務署も「なんとしてでも事業主からお金を巻き上げてやろう」と考えてるわけではありません。あなたが誠意を持ったビジネスとしてアムウェイ活動に従事し、それを客観的な根拠で示すことができれば、事業所得として認められる道も遠くないはずでしょう。

まとめ:正しい税金対策で損をしないアムウェイビジネスを

この記事では、アムウェイ活動で損をしない税金との付き合い方について解説してきました。収入から引かれる税金を極力少なくするためには、経費や控除への理解が必要不可欠です。この記事で紹介してきた『アムウェイ活動における税金対策』や『青色申告のメリット』を参考にしていただき、ビジネスパーソンとして覚えておきたいマネーリテラシーを手に入れましょう。この記事があなたのアムウェイ活動を加速させ、手取り収入を最大化させるキッカケになれば幸いです。